SE-UNSA 57

Par SE-UNSA 057

Par SE-UNSA 057 Le mardi 2 mai 2023

Le mardi 2 mai 2023Faire sa déclaration d’impôts

LES ETAPES DE LA DECLARATION

-

Télécharger son attestation fiscale sur le site ENSAP pour trouver vos revenus de 2022 ;

-

Se connecter au portail des impôts ;

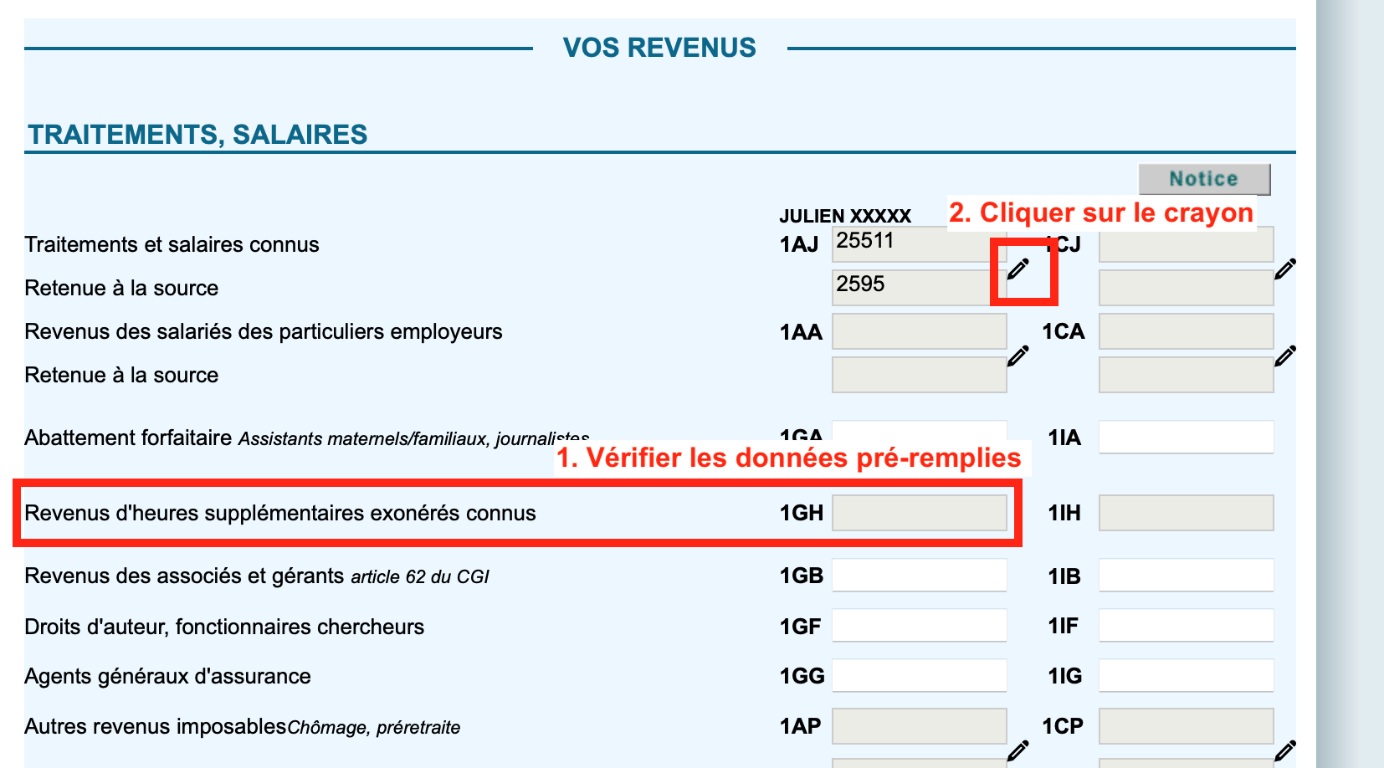

- Vérifier ou compléter le montant de vos revenus et de vos heures supplémentaires défiscalisées ;

Pour le second degré, il faut déclarer vos heures supplémentaires défiscalisées.

Pour connaître le montant net de vos heures supplémentaires exonérées, il faut multiplier par 0.93319 le montant brut donné par votre attestation fiscale.

Pour le premier degré, les enseignants qui assurent des surveillances d’études pour la mairie doivent bénéficier de la desocialisation et défiscalisation pour cette rémunération si l'on se réfère au décret n° 2019-133 du 25 février 2019.

4. En tant qu’adhérent au SE-Unsa, vous pouvez recopier le montant de votre cotisation syndicale (cases 7AC et 7AE).

Vous trouverez l’attestation fiscale de l’année 2022 à votre disposition dans votre espace adhérent sur le site http://www.se-unsa.org/.

Si vous avez déjà activé votre espace adhérent, une fois votre identifiant et mot de passe saisis, dans le sommaire de l’espace, vous trouverez l’onglet «Éditer son attestation fiscale ».

Si vous n’avez pas activé votre espace adhérent, le Guide_espace_ouverture vous permettra d’activer votre espace. Vous aurez besoin de votre numéro de syndiqué

En cas de souci pour accéder à votre Espace adhérent et/ou votre attestation fiscale, n’hésitez pas à revenir vers nous en nous envoyant un mail au 57@se-unsa.org

- N’oubliez pas de valider !

LES FRAIS REELS OU L'ABATTEMENT DE 10%

En déclarant ses impôts, nous avons le choix entre l'abattement de 10% et les frais réels. Si vos frais professionnels sont supérieurs à 10% alors il est conseillé de choisir de déclarer des frais réels.

- Il est possible de déclarer tout le matériel qui est utilisé dans le cadre professionnel, comme par exemple l'achat d'un ordinateur ou de tout équipement informatique.

- Il en est de même pour les frais liés aux trajets domicile-travail, dans la limite de 80 km aller-retour par jour. Bien sûr, vous devez pouvoir justifier de tous ces déplacements en cas d'inspection et vous ne pouvez pas déclarer ceux qui vous sont remboursés.

- Si les horaires de travail ou la distance entre le travail et le domicile ne permettent pas de rentrer prendre son repas, il est possible de déduire la part du repas qui dépasse le forfait des impôts.

- Si une pièce est réservée à votre travail dans votre habitation, vous pouvez déclarer tous les frais de cette pièce proportionnellement à la surface de l'habitation.

- d'autres dépenses liées à votre métier, peuvent aussi être prises en compte : frais de préparation de concours, papier, stylos, classeurs, cartouche d'encre, livres, DVD, abonnement à des magazines, visite de musées pour préparer une visite scolaire ...

- si vous avez dû prendre un deuxième logement car votre résidence professionnelle est trop éloignée de la résidence familiale, vous pouvez déduire les frais qui sont en double, comme par exemple : billets de train et d'avion jusqu'à la résidence commune, loyers, taxe d'habitaiton, abonnement (eau, électricité, internet), ...

N'hésitez pas à regarder les informations publiées sur le site des impôts.